オーロラ(@piyo_inco_happy)です。

本日は、住民税を合法的に非課税にする裏技について徹底解説します。

年の途中から産休・育休を取得した方は是非お読みください!

我が家はこちらの裏技を活用し、住民税3万円と月額保育料5,000円の削減に成功しました。

育休突入前に所得がある方は間違いなく有益ですので最後までお読みください。

【結論】年少扶養の活用により住民税非課税限度額を引き上げし、住民税を非課税にする

住民税を非課税にするために、年少扶養控除を活用します。

年少扶養控除とは16歳未満の子を持つ世帯が使うことができる控除です。

所得税において節税効果はありませんが、住民税では大きな効果を持ちます。

なぜなら、住民税非課税限度額の算出に年少扶養控除を利用できるためです。

住民税非課税限度額は、35万円×(本人+同一生計配偶者+扶養親族)+10万円+21万円で算出します。

年少扶養控除が1人の場合、住民税非課税限度額は136万円です。

同一扶養親族とは、

「配偶者以外の親族(6親等内の血族および3親等内の姻族)等で、年間合計所得が48万円以下かつ生計を一にしている方」です。

上記に当てはまれば16歳未満の子供にも適用出来ます。

子供は通常年間合計所得が48万円以下ですから同一扶養親族に計上出来る世帯が大半だと思います。

例えば、年収500万円(夫)・年収200万円(妻)の場合、年少扶養控除を適用することで妻の住民税を非課税に出来る可能性があります。

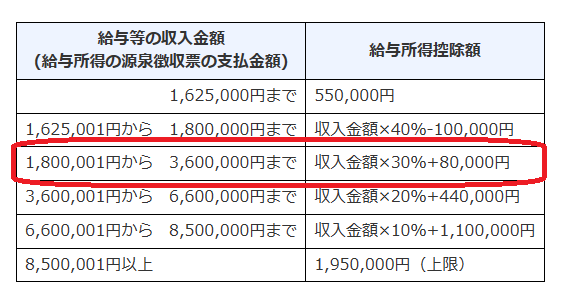

上記の場合、妻の給与所得控除後の給与所得は132万円です。

※給与所得200万円-給与所得控除68万円=132万円

年少扶養控除の対象となる子供が1人の場合、住民税非課税限度額は136万円です。

住民税非課税限度額の計算式は、35万円×(本人(1人)+同一生計配偶者(1人)+扶養親族(1人))+10万円+21万円ですので限度額は136万円となります。

この場合、給与所得控除後所得130万円<住民税非課税限度額136万円となり、住民税は非課税です。

育休前に数か月働いた方は住民税が非課税になるかもしれませんので要チェックです。

【メリット】住民税が非課税になれば保育料が下がる

保育料は世帯の市民税所得割の合算で決定します。

住民税は市民税(均等割+所得割)+県民税(均等割+所得割)で決まります。

つまり住民税が非課税になれば市民税所得割も消え去り、世帯の合計所得割が減少します。

我が家の場合、妻に約2万円の市民税所得割がありましたが、住民税を非課税にした結果、世帯の市民税所得割が減少し、保育料を約5,000円削減することが出来ました。

年少扶養控除のおかげで税金還付を受け、保育料を削減できました。

メリットだらけの年少扶養控除ですが、デメリットもありますのでご紹介します。

【デメリット】家族手当削減の可能性あり

お勤めの方で18歳以下の子供がいらっしゃる場合、勤め先から家族手当が支給される場合がありますが、支給要件に注意が必要です。

家族手当の対象となる子供を扶養親族として申請しなければならないと定められている場合、妻への年少扶養控除を適用することは避けるべきでしょう。

理由は還付される税金より家族手当が多いためです。

年少扶養控除の異動は、給与規定や人事部への確認後に行いましょう。

【デメリット】児童手当廃止の可能性あり

児童手当は通常、夫婦のうち所得が高いものが対象となります。

そして、所得制限限度額は、所得控除を減算した課税所得に基づき行われます。

扶養親族が0人の場合、収入額目安が833万円を超えると児童手当廃止の可能性がありますので年収が高い人は要注意です。

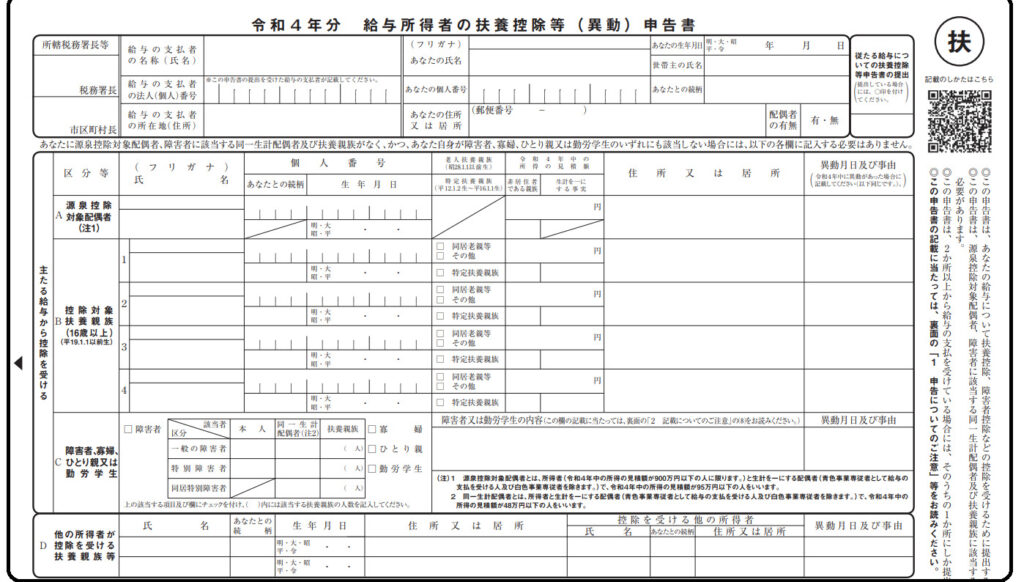

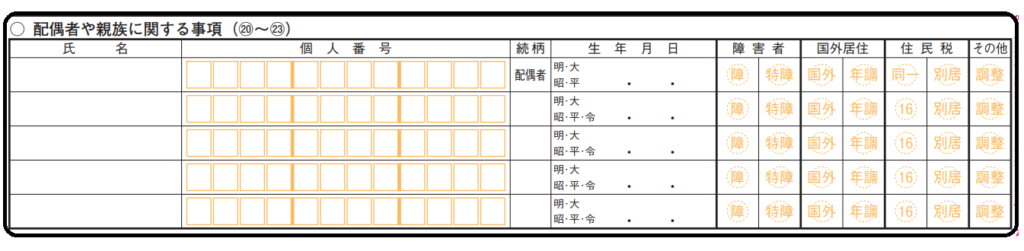

【扶養親族控除】申告について

サラリーマンの場合扶養親族の申告は年末調整時に行われます。

上記の用紙を見たことあるな~という方も多いと思います。

年末調整時に翌年の扶養親族を申告してしまった…変更はどうすれば良いのだろう。

とお考えの方、ご安心ください。

翌年の3月15日までに確定申告することで扶養親族を変更する事が可能です。

また、過去の扶養親族についても変更は可能ですので、お住まいの役所へご相談ください。

増税・インフレ時代ですから無駄な税金は出来る限りカットしましょう。

【まとめ】年少扶養控除を活用して住民税非課税を勝ち取れ

いかがでしたでしょうか。

無駄な税金は出来る限り払いたくないですよね?!

本日は年少扶養控除を活用し合法的に住民税を非課税にする方法をご紹介しました。

ここまでの内容を振り返ります。

①住民税非課税限度額を使いこなすことで住民税を非課税に出来る。

②住民税非課税限度額の計算式は、35万円×(本人+同一生計配偶者+扶養親族)+10万円+21万円。

※扶養親族が一人の場合、住民税非課税限度額は136万円。(同一生計の配偶者有)

※扶養親族が二人の場合、住民税非課税限度額は171万円。(同一生計の配偶者有)

③住民税非課税限度額>給与所得控除後所得の場合、住民税は非課税になる。

④住民税を非課税にすると保育料が下がる可能性がある。

※住民税は世帯の市民税所得割の合算で決まるため、住民税が消滅すると所得割も消える。

⑤デメリットは家族手当消滅・児童手当廃止の可能性があること。

※年少扶養を異動する場合、事前に勤め先およびお住いの役所に確認しましょう。

不要な税金の支払を避け、資産を増やしましょう!!!

こちらの記事もおすすめです。

スルガ銀行で毎月50件引き落としを行い、年間6,000円キャッシュフローを増やす。

コメント

とても分かりやすい記事でした、有難うございます!

・夫の配偶者控除(配偶者特別控除)を受けながら、住民税の非課税対策をすることは可能でしょうか?

・会社員の場合、年末調整時に本年分と翌年分の扶養控除申告書を提出するかと思うのですが、扶養の変更(夫→妻)は翌年分のみ記入するということでしょうか?

もしご存知でしたらご教示頂けますと幸いです。

記事をお読みいただき有難うございます。質問の件ですが、

☒夫の配偶者控除(配偶者特別控除)を受けながら、住民税の非課税対策をすることは可能でしょうか?

→年収(支給額面-給与所得控除)が住民税非課税限度額の範囲内であれば住民税を非課税とすることは可能です。

記事内でも記載しましたが、年収200万円(給与所得控除後130万円)<子供2人を扶養親族とすれば住民税非課税限度額は136万円となり、非課税です。

☒会社員の場合、年末調整時に本年分と翌年分の扶養控除申告書を提出するかと思うのですが、扶養の変更(夫→妻)は翌年分のみ記入するということでしょうか?

おっしゃる通りです。年末調整時は翌年の扶養を申告します。もし過去の扶養控除を変更する場合は3年程度遡れますのでお住いの役所へご相談ください。

※注意点はご主人様の扶養親族を外すことにより勤め先の会社から家族手当喪失・児童手当の所得制限などがあります。この点は特に注意ください。

ご返信ありがとうございます!

住民税が非課税になることは区役所に確認が取れましたので、年末調整時の対応を忘れないようにしたいと思います。